В условиях жесткой конкуренции на рынке банковских продуктов кредитным учреждениям важно поддерживать постоянную открытость для коммуникаций с клиентами. Завоевать лояльность последних помогает бурное развитие ИТ-технологий, открывшее для банков и их клиентов множество новых каналов общения. Интернет, телефон, мессенджеры, соцсети — каждый может выбрать наиболее удобные для себя способы коммуникаций, и банк должен эти способы поддерживать. Поэтому в качестве оптимального и конкурентного решения данной задачи банковский бизнес все чаще видит применение омниканальных технологий.

Что такое омниканальность?

В первую очередь, термин омниканальность связан с коммуникациями клиента и обслуживающей его компании, с предоставлением «бесшовного» клиентского опыта по любым каналам коммуникаций. Поставщик продуктов и услуг должен обеспечивать своим клиентам плавный и взаимодополняющий процесс потребительского восприятия при использовании каналов взаимодействия с ним (всех сразу или отдельных). Таким образом, переход от использования одного канала к другому последователен и не разрознен.

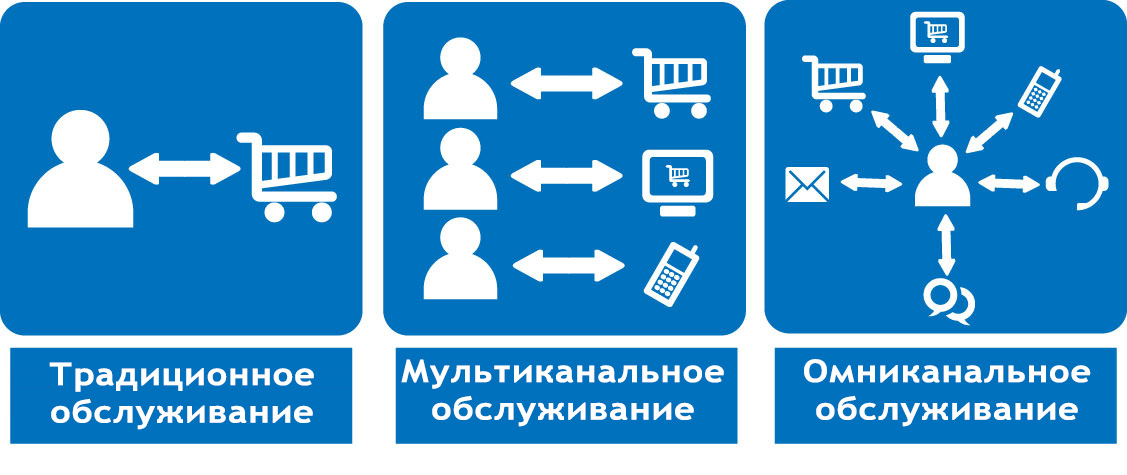

Именно в этом заключается принципиальное отличие омниканальности от мультиканальности (рис. 1). Данная технология также предоставляет возможность клиенту пользоваться любым из существующих каналов взаимодействия, однако пользовательский опыт в разных каналах будет разным, так как возможность начать какой-либо процесс (например, по оформлению кредита) в одном канале и завершить его в другом отсутствует.

Рис. 1. Отличие омниканальности от мультиканальности

Каковы преимущества для банка и его клиента?

Как выглядит омниканальное банковское обслуживание для клиента? Достаточно дружелюбно. Клиент инициирует какой-либо процесс, а финансовая организация, обеспечивая коммуникацию по удобным для него каналам и сохраняя единый пользовательский опыт, помогает ему оптимальным способом данный процесс пройти. Говоря о пользовательском опыте, мы имеем в виду, например, следующую последовательность событий:

1) Клиент хочет получить кредит и заходит на сайт банка. Он начинает заполнять заявку, но по какой-то причине прерывает этот процесс на середине, оставив лишь ключевые данные (имя, номер телефона).

2) Через некоторое время с клиентом связывается оператор call-центра и предлагает продолжить заполнение анкеты. Часть данных они вносят совместно, однако клиент торопится, времени не хватает, и они договариваются, что клиент придет в отделение.

3) Клиент приходит в отделение и завершает заполнение анкеты.

4) Если на рассмотрение заявки необходимо большое количество времени, клиент уходит и узнает результат рассмотрения в любом канале по выбору.

На первый взгляд может показаться, что описанный выше процесс громоздкий, но на деле он требует минимальных временных затрат со стороны клиента, который не заполняет одни и те же данные несколько раз.

При этом клиент в любой момент и любое количество раз может прервать процесс, а банк ненавязчиво напомнит ему и доведет процесс до конца.

Теперь посмотрим, что получает от этой технологии банк:

1) Лояльность клиентов — им было удобно, и они не делали ничего лишнего.

2) Повышение эффективности продаж — большее количество клиентов, стартовавших процесс, дошли до сделки.

3) Уменьшение себестоимости продажи продукта — часть процесса продажи была перенесена в более дешевые дистанционные каналы, действия по процессу не дублировались.

Почему не у всех получается использовать преимущества омниканальности?

Звучит красиво и просто. Но почему же далеко не у всех банков получается использовать преимущества омниканальности?

Чаще всего в банке бывает установлено много разных ИТ-систем, которые закрывают свои задачи и взаимодействуют с клиентом по своему каналу: офис, ДБО, call-центр (то самое мультиканальное обслуживание). И в каждой из них своя информация о клиенте, взаимоотношениях с ним и о его продуктах. По сути, банк «видит» несколько проекций (для каждого канала своя проекция) одного и того же клиента и иногда считает, что это разные люди. Правда, существуют решения, которые информацию о клиенте объединяют и таким образом формируют единый профиль клиента, единую историю, единый продуктовый портфель. Однако выполнить процесс по единым правилам эти системы все равно не могут. У каждой из них своя бизнес-логика, поэтому, если стартовать процесс в одном из каналов и не закончить его, то в другом канале придется все начинать заново.

В то же время существуют решения, позволяющие в рамках одного процесса объединить несколько (обычно два-три) каналов взаимодействия с клиентом. Например, мастер-система по кредитным заявкам может делать выгрузку в CRM-систему, в результате чего недозаполненные на сайте банка заявки трансформируются в задачи на обзвон для сотрудников call-центра. Эти решения обеспечивают определенные конкурентные преимущества банку, но не являются омниканальными, поскольку в других каналах (например, в ДБО) они уже не работают.

Систему, которая станет полностью омниканальной, можно создать на микросервисной архитектуре. Детально об этой технологии уже писали мои коллеги (см. статью А.Григорова «Путь из монолитов в микросервисы»). Мне же остается еще раз напомнить о главном нюансе, который позволяет сделать систему омниканальной.

Как создать омниканальную систему?

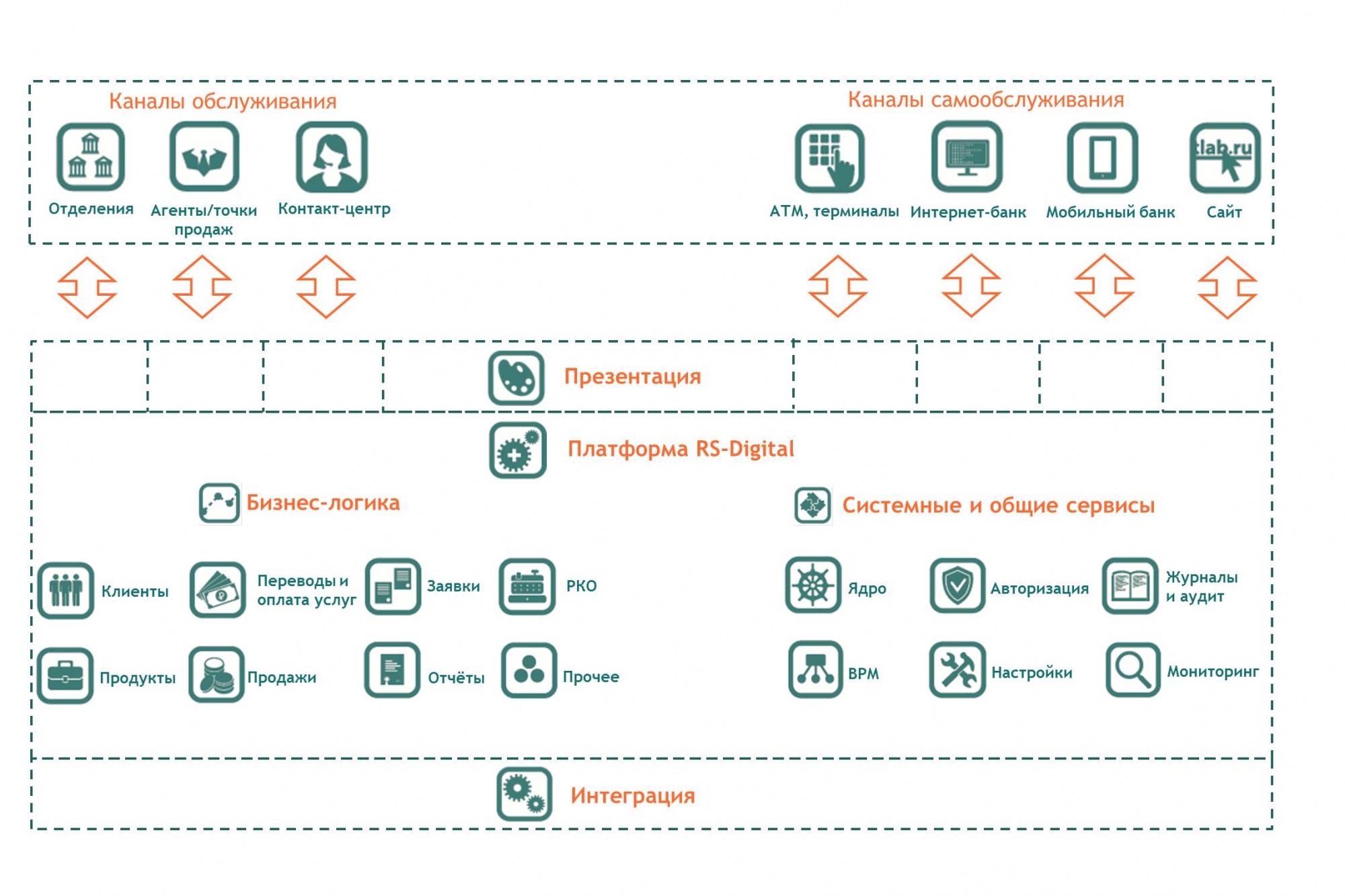

Нюанс этот заключается в разделении презентационного слоя, слоя бизнес-логики и интеграционного слоя (рис. 2). При этом презентационный слой реализуется для каждого из каналов — в зависимости от их индивидуальных особенностей, а функциональная часть только один раз. В нее входит системная часть (ядро, настройки, мониторинг и пр.), бизнес-логика (реализуется единым образом в независимости от выполняемого процесса и канала) и канальная логика (реализуется для поддержки уникальных особенностей каждого канала). Таким образом, система работает единообразно, и клиент получает одинаковый пользовательский опыт вне зависимости от канала обслуживания.

Рис. 2. Микросервисная архитектура

Банки далеко не первые, кто принял на вооружение технологию омниканальности. Так, в интернет-маркетинге привлечение клиентов уже давно идет омниканально, при этом используются такие каналы как контекстная реклама, социальные сети, e-mail-маркетинг и др.

Маркетологи интернет-магазинов детально изучают пользовательский опыт, перемещение клиента между каналами «до покупки», анализируют эффективность каждого из каналов продаж.

В банковской сфере эта технология может быть столь востребованной и эффективной. Сегодня в банках все чаще реализуются ИТ-проекты, обеспечивающие омниканальность. В частности, наша компания имеет опыт реализации проектов на собственной платформе. Использование омниканальных решений позволит кредитным учреждениям накопить данные, которые повлияют на их развитие. Это значит, что в будущем от банков стоит ожидать не только повышения качества обслуживания, но и изменения стратегии продаж, перераспределения акцентов с одних каналов на другие, оптимизации бизнес-процессов для достижения лидерства на рынке.